1932年6月1日,美股刚刚度过历史上回撤幅度最大的熊市,步入“遍地是黄金”的战略机遇期,标普500指数最低触及4.4点(没错,就是4.4点)。Wind数据显示,接下来5年,投资标普500的年化回报率将接近30%。而将时间再拉长的话,到如今标普500点位已经超过5000点。

假如时间能够倒流的话,在当时选择“别人恐惧我贪婪”似乎是比较正确的决定。但是平心而论,在1932年我们或许都难有足够的勇气做出正确的选择。毕竟,从1929年到1932年,在过度投机和“大萧条”的交织影响下,标普500已经了跌去86%。

投资就像挑选带刺的玫瑰,越是潜在收益高的资产,可能面临的不确定性也会更高。如果做好了适合自己的资产配置,某类资产下跌时可以得到更好的对冲保护,而真的到了“遍地是黄金”的时候,合理的资产配置也可以提供更多的勇气。

投资大师大卫·斯文森曾这样表示,诚然,长期来看股票潜在收益率较高,但是不能仅仅持有100%是股票的权益组合,让“资产多样化”的最大好处体现在行为金融方面,不要忘记投资是一门科学,但说不定更是一门艺术,投资的不确定性隐藏在人性变幻无常的云山雾罩之下。

全仓最好的资产,未必是最好的选择

无论美股市场还是A股市场,从长期维度来看,股票都是大类资产中收益相对领先的品种。其原因在于,国民经济的发展是由无数企业共同推动的,而上市公司是其中的优秀代表。股票本质上代表着对上市公司的所有权,所以长期看国民经济和优秀企业盈利的增长可以不断驱动股价上涨,让投资者分享到时代和产业增长的成果。

硬币的另一面,是股票市场波动较为剧烈。潜在的长期较高回报让许多人纷纷入场,而短期的震荡又让很多人又爱又恨。

以沪深300和中债-新综合财富(总值)指数分别作为股票和债券资产的代表,从2005年1月4日至2024年5年31日,两者累计收益率分别为258%和124%,股票资产长期收益更好,但是其波动性也是显著地大于债券资产。

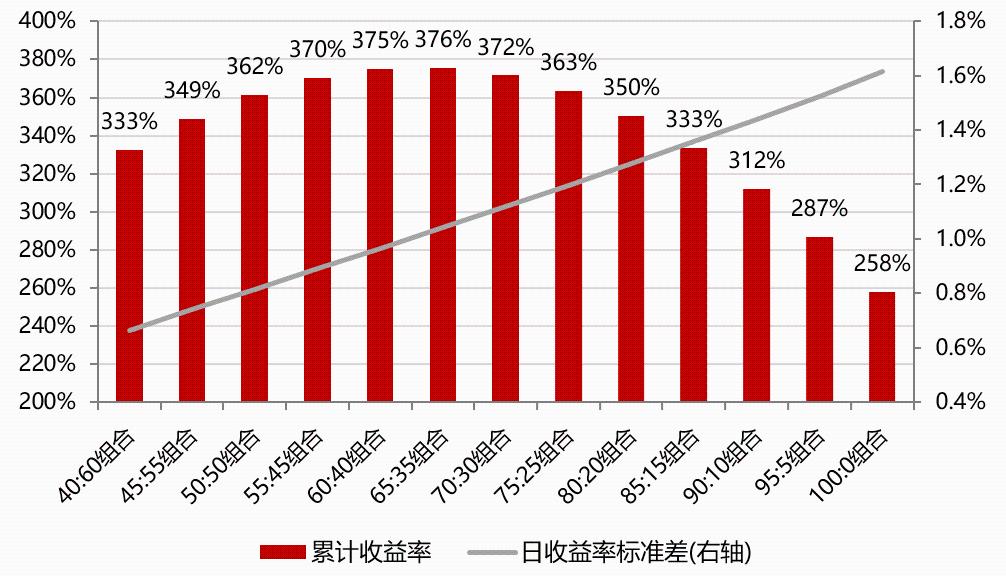

为了模拟资产配置的效果,假设以不同的股债配置比例投资沪深300和中债-新综合财富(总值)指数,并在每年年初将资产进行再平衡,将其恢复至初始配置比例,结果如下。

图:不同股债配置比例的效果

注:数据来自Wind,时间区间为2005.1.4-2024.5.31,组合比例为沪深300指数与中债-新综合财富(总值)指数的初始配置比例,并在每年年初将组合资产再平衡至该比例。

通过数据回测可以发现两个重要结论:

第一,股债资产配置及再平衡,可以显著地降低组合波动。如果组合全仓沪深300指数,其日收益率标准差为1.6%,而随着权益资产比例的下降,组合的日收益率标准差出现稳步地降低。到50:50组合时,日收益率标准差降至0.8%。

第二,除了降低波动,股债资产配置及再平衡还有可能提升组合收益。在上面的时间段中,若全仓单一资产中收益较高的沪深300指数,则组合累计收益为258%。逐步降低权益资产的仓位,同时增加债券资产的仓位,组合的累计收益率呈现先增加后降低的趋势。在股债比为65:35时,组合收益率提升至376%,远远高于沪深300指数与中债-新综合财富(总值)指数的同期表现。

资产配置是一种更长期的思维方式

在一部分投资者的固有印象中,投资就应该选择涨得最好的资产进行“梭哈”,这样才能站在风口获得最好的收益,资产配置虽然能降低风险但是会损耗部分收益。通过实际的案例,我们知道这种观点存在误解。即使有“后视镜”提前知晓涨得最好的品种,但是全仓它未必是最好的选择。

图:65:35股债搭配的效果

注:数据来自Wind,时间区间为2005.1.4-2024.5.31,组合比例为沪深300指数与中债-新综合财富(总值)指数的初始配置比例,并在每年年初将组合资产再平衡至该比例。

每种大类资产都有其自身的牛熊周期,跨类资产之间相关性相对较低,总体上存在涨跌各异的情况。资产配置的本质,就是将资金分散投资于不同的大类资产,以对冲单一类型资产的系统性风险,在不损失太多收益的条件下降低组合波动。

桥水基金创始人瑞·达利欧曾表示,“成功的投资关键是要打造良好的投资组合,投资的圣杯就是能够找到15个良好的、互不相关的回报流。”

近年来,大类资产的轮动速度在加快,波动幅度也不断加大。美联储降息预期升温、国际金价再创新高、日本央行结束负利率等等事件持续出现,反复扰动着各类资产的运行表现。

资产配置就像打仗中的排兵布阵,一味进攻或者一味防守或许都不是最优的安排。从更长期的角度出发,针对各类资产、各类策略应适度进行分散化均衡配置,可以更好捕捉大类资产轮动机会,当各种意料之外的变化发生时相对坦然,长期也能分享到各类资产的收益。

当然,最优的股债配置比例并不是固定不变的数字,毕竟近二十年来内外部环境已经发生了巨大的变化,合理的比例应该从宏观环境和经济周期等全方位综合研判和相机调整。而且每个人对风险和收益的感受并不相同,资产配置更多时候应该强调自身条件的匹配。

更多时候考验的是投资心态

市场变化万千,不确定性是一种常态,我们不可能穷尽所有的信息并完美预判。资产配置就是将视野放在更广阔的的资产类别上,跳脱出原有的单一思维限制,用更加豁达的心态来应对不确定性。

有一个小故事,话说一位老太太有两个儿子,大儿子卖雨伞,小儿子卖扇子。老太太整天忧心忡忡,因为天晴则大儿子生意不好,下雨则小儿子赚不到钱。后来有人劝慰说,不妨换个思路,天晴则扇子好卖,天雨则雨伞好卖。老太太听完觉得有道理,无论天气好坏总有受益的,于是心态也变好了。

现实中,就像晴天没什么人喜欢带伞一样,在市场顺风顺水的时候,很多人往往容易忽略资产配置的作用,因为似乎只需投资单一资产就能获得高回报,看起来没必要在浪费仓位在其他品种之上。而在市场震荡加剧时,资产配置才会在恐慌和焦虑情绪中重新进入大众的视野获得青睐。

事后看,涨跌似乎都是稀松平常的一条“曲线”。但在投资实践中,波动从来都不只是一串冰冷的数字和线条,市场起伏对投资者情绪和决策的影响太大了。

投资中的很多道理其实不难理解,但是实际上要真正做到并不容易。例如开篇提到的1932年美股熊市大底,理性分析后不难做出应该买入的决策,但是绝大部分人都在恐慌中离场。经济学家理查·M·萨斯曼对这轮大熊市曾做出这样的评价,“任何人在1929年中买入股票,而且一直持有的话,那么就要白白待大部分的人生消逝,才可赚回自己所亏蚀的。”知识渊博的经济学家尚且如此,普通人更加难以保持理性。

在漫长的投资旅程中,大部分时候其实可以用混沌和朦胧来形容,相比集中单一资产的“惊心动魄”,着眼长期、相对稳健、“细水长流”的资产配置,或许是更适合大部分普通投资者的选择。